Der wohl häufigste Grund warum sich viele gegen den Hausbau entscheiden ist die Angst vor den finanziellen Risiken, der hohe Kredit, der auf einem lastet und die Bedenken die Raten irgendwann nicht mehr leisten zu können. Umso wichtiger ist es, eine gute und genaue Finanzplanung zu machen: Welche finanziellen Mittel stehen mir zur Verfügung? Welche Raten kann ich mir leisten und welche Kosten muss ich einplanen? Wir haben sehr viel Zeit in unsere Kosten- und Finanzplanung gesteckt und möchten Euch gern Tipps und Anregungen geben.

Richtiges Einschätzen des Eigenkapitals

Eigenkapital bestimmen

Ohne genügend Eigenkapital ist ein Hausbau fast nicht möglich, denn kaum eine Bank wird einen Kredit gewähren, wenn man ohne eigene finanzielle Mittel vor der Tür steht. In Büchern liest man oft Zahlen wie 20% oder 30% des Gesamtaufwands sollte aus dem Eigenkapital kommen. Grundsätzlich kann man sagen, je mehr Eigenkapital, desto besser. Aber man darf nicht den Fehler machen und das komplette Eigenkapital angeben, denn es viele ungeplante Kosten wie Reparaturen, ungeahnte Mehrkosten beim Haus und die Einrichtung des späteren Hauses muss schließlich auch noch bezahlt werden.

Zum Eigenkapital gehören neben dem Geld auf dem Bankkonto auch evtl. vorhandene Bausparverträge, Fonds und andere Kapitalanlagen auf die zugegriffen werden können.

Welche Rücklagen sollte ich einkalkulieren?

- Möbel für das Haus

- Küche

- Material für Böden, Wände und Fliesen

- Dienstleistungen (Maler, Fliesenleger)

- Kamin (gemauert)

- Außenanlagen (Einfahrt, Carport, Gehwege, Terrasse)

- Umzugskosten

- Reserven für Reparaturen (z.B. Auto, Waschmaschine)

Hat man die Rücklagen einbezogen, so kennt man nun den Wert des Eigenkapitals, welches man für den Hausbau einsetzen kann. Als nächstes macht man sich Gedanken, welche monatlichen Rate man für die Rückzahlung aufbringen kann und möchte. Wir haben es sehr detailliert gemacht und eine Aufstellung aller monatlichen Kosten in Form einer Tabelle angefertigt, als würden wir bereits im Haus wohnen (denn ein Haus hat andere Fixkosten als eine Wohnung).

Ermittlung der monatlichen Ausgaben und Fixkosten

Hier eine Auflistung unserer monatlichen Ausgaben (keine realen Zahlen).

| Posten |

monatliche Kosten |

| Einnahmen (Gehalt, Kindergeld) |

+ 4.000 EUR |

| Ausgaben für Kind |

– 400 EUR |

| Lebenshaltung (Essen, Drogerie, Kantine) |

– 700 EUR |

| Betriebskosten Haus |

– 400 EUR |

| Auto (Steuer, Tanken) |

– 200 EUR |

| Telefon / DSL / Handy |

– 70 EUR |

| Strom |

– 50 EUR |

| GEZ |

– 20 EUR |

| Arzt / Apotheke |

– 50 EUR |

| Shopping |

– 250 EUR |

| Bus / U-Bahn Abo |

– 150 EUR |

| Urlaub |

– 100 EUR |

| Sonstiges |

– 200 EUR |

| Übrig im Monat |

+ 1.260 EUR |

Es wäre nun sicherlich falsch zu sagen, man könne im Monat ca. 1.250 EUR für die Kreditrate investieren, denn zum einen gibt es meist noch unvorhersehbare Kosten und zum anderen möchte (oder sollte) man dennoch auch Rücklagen bilden können und jeden Monat ein paar Euro sparen. Also lieber auf Nummer sicher gehen und nur 900 EUR oder 1.000 EUR im Monat für das Darlehen investieren. Außerdem kann die Rate im Nachhinein auch angepasst werden, doch dazu später mehr.

Kosten und Nebenkosten für das Haus ermitteln

Baut man wie wir das Haus über einen Generalunternehmer, so ist es in der Regel dessen Aufgabe, ein zum Budget passendes Haus zu finden. Dieser fragt in der Regel im ersten Gespräch nach den finanziellen Mitteln und dem Verdienst. Anhand dessen werden passende Häuser vorgeschlagen, welche man sich auch leisten kann. Dennoch wird der ein oder andere Schlucken, wenn er letztlich den finalen Preis inkl. aller Nebenkosten sieht, die da auf einen zukommen. Nicht selten wählt man an diesem Punkt doch die nächst kleinere Variante des Hauses oder lässt das mit der Garage oder dem Keller lieber sein. Nachfolgend ein Beispiel, wie so eine Kostenaufstellung (leicht abgewandelt) in etwa aussieht um ein Gefühl der Kosten zu bekommen, die einen erwarten.

| Posten |

Preis |

| Kosten Grundstück |

100.000 EUR |

| Erschließung Grundstück |

20.000 EUR |

| Grunderwerbsteuer (5%) |

5.000 EUR |

| Kosten Haus |

200.000 EUR |

| Hausanschlüsse / Medien |

5.000 EUR |

| Notar (2,5%) / Grundschuldbestellung |

5.000 EUR |

| Mehrgründung / Fundamenterhöhung |

5.000 EUR |

| Bauwasser / Baustrom / Baustraße |

3.000 EUR |

| Vermesser / Statiker / Gebühren |

5.000 EUR |

| Bemusterungspuffer |

5.000 EUR |

| Bauzeitzins / Bereitstellungszinsen |

2.000 EUR |

| Gesamtkosten |

355.000 EUR |

Hinzu kommen die oben erwähnten Kosten (die bereits bei Seite gelegt wurden) für Küche, Möbel, Handwerker und Materialkosten für Böden und Wände. Auch ist der Bemusterungspuffer mit 5.000 EUR nicht selten zu knapp bemessen. Oft möchte man viel mehr Steckdosen als geplant, bessere Ausstattung des Bades als im Standard geplant, hier noch ein Fenster mehr, dort noch eine Wand. Die Kosten gehen hier schnell in die Höhe und machen den Braten fett. Aber nun hat man eine ungefähre Vorstellung welche Kosten einen erwarten, kennt seine monatlichen Kosten und welche Rate man sich im Monat leisten kann.

Hinweis: Um sich einen Überblick über alle Hausbau- und Nebenkosten zum machen, könnt Ihr gern unseren Baukostenrechner nutzen.

Baufinanzierung berechnen / Tilgungsplan ermitteln

Tilgunsplan erstellen mit Finanzierungsrechner

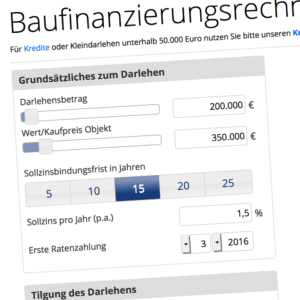

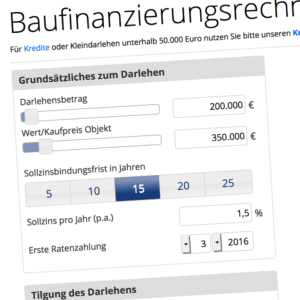

Mit den bisher ermittelten Daten kann man sich einen groben Finanzierungsplan erstellen um einmal zu sehen, wie lange man einen Kredit zurück zahlen müsste. Im Internet gibt es viele kostenlose Kreditrechner bzw. Baufinanzierungsrechner, ich persönlich habe gern www.baufi24.de genommen. Hier muss der Darlehensbetrag (das Geld, welches ich von der Bank leihen möchte), der Kaufpreis des Objekts sowie die Sollzinsbindungsfrist eingegeben werden. Des weiteren ist zwischen einem Tilgungssatz oder einer konstanten Monatsrate zu wählen. Zusätzlich kann optional eine Sondertilgung vereinbart werden. Die Sondertilgung ermöglicht es zusätzlich zur normalen Monatsrate einen weiteren Betrag (meist 3-5% des Darlehens) pro Jahr zu tilgen. Hat man also viel gespart, bietet es sich an diese Option zu nutzen um schneller seinen Kredit abzuzahlen. Bei der Suche nach dem richtigen Kredit sollte man folgende Dinge beachten (einige davon sind selbstredend):

- Je höher der Darlehensbetrag, desto höher sind die Zinsen.

- Je länger die Sollzinsbindung, desto höher sind die Zinsen, aber man sichert sich den niedrigen Zins länger.

- Die Option zur Sollzinsbindung ist zu empfehlen, aber erhöht minimal den Zinssatz.

- Jede Bank verlangt Bereitstellungszinsen, i.d.R. nach 6 Monaten und in Höhe von 0,2 – 0,5% des Gesamtbetrags. Je niedriger die Bereitstellungszinsen und je später diese berechnet werden (z.B. nach 12 Monaten) desto besser. Zu empfehlen sind 12 Monate bereitstellungsfreie Zeit. Auch wenn das Darlehen teilweise in Anspruch genommen wird, fallen Bereitstellungszinsen an, allerdings nur noch auf den Restbetrag.

- Die Option die Tilgung kostenfrei anzupassen ist nützlich, denn es können bessere, aber auch schlechtere Zeiten kommen.

- Mit einer jährlichen Sondertilgung wird der zu tilgendene Betrag zusätzlich verringert. Das Darlehen ist schneller zurück gezahlt und die insgesamt zu zahlenden Zinsen sind geringer.

- Trotz aktuell niedriger Zinslage lohnt ein Vergleich der Banken. Die Leistungen variieren stark und auch die Zinsen de Banken unterscheiden sich teilweise um 0,5%.

Quelle: baufi24.de

KfW Darlehen

Wenn er neues Eigenheim errichtet bekommt vom Bund eine zusätzliche Förderung in Form eines vergünstigten Kredtis. Dieser wird von der Kreditanstalt für Wiederaufbau (KfW) vergeben und sieht zwei spezielle Kreditprogramme vor. Zum einen 50.000 EUR in Form eines Wohneigentumsprogramms, welchen man grundsätzlich beim Neubau eines Einfamilienhauses erhält. Zum anderen noch einmal 50.000 EUR für den Bau eines Niedrigenergiehauses – sogenannten KfW-Häusern wie z.B. ein KfW 70 Haus oder KfW 40 Haus. Die KfW Kredite erhält man aktuell zu einem Zinssatz von 1,85% und einer Sollzinsbindung (SZB) von 10 Jahren. Die Darlehen werden einfach über die Bank mit beauftragt über welche man seinen Baukredit beantragt.

Privates Darlehen von der Familie

Nicht jeder möchte sich finanziell von der Familie unterstützen lassen, dennoch lässt sich dadurch viel Geld sparen. Für die Eltern oder Großeltern macht es finanziell keinen Unterschied, ob sie Ihr Geld bei einer Bank mit 0,6% Zinsen zum sparen angelegt haben oder einen Teil des Geldes an den Sohn oder die Tochter geben und eine Rückzahlung mit 0,6% Zinsen vereinbaren. Für den Hausbauer macht es finanziell einen Unteschied mehrerer tausend Euro aus. Es werden zum einen Kosten durch den niedrigeren Zins gespart und zu dem erhöht sich dadurch das Eigenkapital gegenüber der Bank und somit benötigt man einen geringeren Kredit, welches sich wiederum auf den Zinssatz auswirkt. Außerdem hat man den Bankkredit schneller zurückgezahlt.

Aber auch innerhalb der Familie ist es ratsam, Vereinbarungen dieser Art sowie die Art und Weise der Rückzahlung schriftlich festzuhalten.

Beispielrechnung

Die bisher genannten Zahlen (welche nicht unseren entsprechen) möchte ich gern anhand eines Rechenbeispiels verdeutlichen.

Gesamtkosten Haus und Grundstück: 355.000 EUR

Eigenkapital abzgl. Reserven: 40.000 EUR

privates Darlehen der Eltern: 50.000 EUR

Eigenkapital gesamt: 90.000 EUR

Benötigtes Darlehen: 265.000 EUR

Dieses teilt sich in ein Bankkredit mit 215.000 EUR (Zinssatz 2,0% und SZB 15 Jahre) und einen KfW Kredit mit 50.000 EUR (Zinssatz 1,85% und SZB 10 Jahre).

| Kredite |

SZB |

Betrag |

Zins |

Tilgung

|

Sondertilgung

|

Gesamtzinsen

|

Jahre |

Monatsrate |

| Eltern |

– |

50.000 € |

0,60% |

3,00% |

0,00 € |

4.710 € |

32 |

150,00 € |

| KfW |

10 |

50.000 € |

1,85% |

2,50% |

0,00 € |

15.169 € |

31,1 |

181,25 € |

| Bank |

15 |

215.000 € |

2,00% |

1,50% |

0,00 € |

104.062 € |

44 |

627,08 € |

| Gesamtrate im Monat |

958,33 € |

Anhand dieser Tabelle sieht man gut wie lange (44 Jahre) es ohne Sondertilgung dauert, seinen Kredit zurückzuzahlen und somit vollständig zu tilgen. Würde man nur 2.000 EUR jedes Jahr zusätzlich für eine Sondertilgung aufwenden, beträgt die Laufzeit bis zur Volltilgung statt 44 nur noch 34 Jahre. Hat man sogar noch mehr als 2.000 EUR übrig, können auch mehr sondergetilgt werden, sofern den maximalen Betrag von 5%, also 10.750 EUR nicht überschreitet. Der genaue Prozentsatz kann jedoch abweichen.

Absicherung der eigenen Familie

Schicksale gibt es leider immer wieder. Einen Fall den niemand wahrhaben haben möchte, aber gegen den man sich bzw. seine Familie absichern sollte. In der Regel läuft ein Kredit auf beide Ehepartner bzw. Mann und Frau. Somit müssen beide für die Rückzahlung aufkommen. Stößt einem etwas zu, so kommt zu allem persönlichen Leid auch noch der finanzielle Schaden dazu, denn nur die wenigsten können einen Kredit ganz allein bewerkstelligen. Mit einer Lebensversicherung, welche es bereits für 10 EUR im Monat gibt, kann man sich und seine Kinder absichern. Diese sollte man in Höhe der Darlehenssumme abschließen, um dadurch zumindest die Schulden bei der Bank begleichen zu können.

Informationen zum Thema Baufinanzierung

Mit diesem Thema kann man sich kaum genug befassen, auch wenn es für viele trocken und langweilig erscheinen mag. Es gibt viele Fachvorträge und Seminare zu diesem Thema bei denen sich man einen Einblick in das Thema holen kann. Wir haben einen abendlichen Vortrag des Bauherren-Schutzbundes zu diesem Thema besucht und fanden ihn mit 5 EUR pro Person nicht nur preiswert, sondern auch sehr informativ und hilfreich. Ein solides, aktuelles Buch zum Thema Bauplanung ist ebenfalls sehr zu empfehlen. Uns persönlich gefällt das Bauherren Handbuch vom Stiftung Warentest Verlag sehr gut, welches wir bereits im Artikel Vorbereitungen für den Hausbau erwähnt haben.